Ultimi articoli nella sezione

Cina e crisi: chi ha paura dell’agnello cattivo?

Crisi e guerra delle valute: tutta colpa della Cina? Contestazione di alcuni luoghi comuni sui cattivi cinesi che spendono poco e risparmiano troppo

Dopo la crisi per un po’ siamo diventati (quasi) tutti keynesiani, e tutti esperti di Cina, e i risultati si vedono. Ad esempio, vorrei commentare un recente intervento di Luigi Zingales sulla "guerra delle valute" pubblicato dall’Espresso. Secondo Zingales dall’inizio della crisi “ogni paese vuole svalutare la sua moneta per aumentare le esportazioni e ridurre la disoccupazione”, ma questa “è una politica miope ed egoista” perché “scarica il costo della crisi sui partner commerciali”. La Cina tiene lo yuan “artificialmente basso rispetto al dollaro”, ma “la soluzione non è in una rivalutazione dello yuan”, poiché “il vero problema è che la Cina nel suo complesso consuma molto meno di quello che produce”. Mentre “nello scorso decennio l’eccesso di consumo negli Usa ha compensato l’eccesso di risparmio in Cina”, ora “gli Usa non possono più permettersi” di assorbire l’eccesso di produzione cinese. Questo genera quindi “un eccesso di offerta a livello mondiale, che forza una deflazione”. Sintesi: la colpa è della Cina e gli Usa hanno generosamente difeso il mondo finché hanno potuto. Questa visione apologetica suscita qualche riflessione basata sui fatti.

1. La Cina non sta svalutando lo yuan rispetto al dollaro, come l’esordio di Zingales vuole far credere. Da quando ha iniziato a fluttuare (luglio 2005) il cambio yuan/dollaro si è rivalutato del 17.6% in tre anni. La rivalutazione si è arrestata per ovvi e leciti motivi nell’ottobre del 2008, non volendo la Cina aggiungere all’incertezza causata dalla crisi globale anche quella dovuta alla fluttuazione del cambio. È ricominciata nel giugno 2010, e da allora lo yuan si è rivalutato di un ulteriore 2.5%. È molto? È poco? Discutiamone. Prima, però, chiediamoci perché tutti i media, di “destra” e di “sinistra”, stanno veicolando l’idea cara agli Usa che la Cina negli ultimi tempi stia svalutando, quando è successo l’esatto contrario.

2. Questo è tanto più vero, in quanto il commercio non dipende dal cambio nominale (cioè da quanta valuta estera si compra con un’unità di valuta nazionale), ma dal cambio reale (cioè da quanto costano le merci estere in termini di merci nazionali), e quindi anche dai prezzi delle merci nazionali ed estere. Ora, dal dicembre 2004 al novembre 2008 il cambio effettivo reale cinese si è rivalutato (cioè la competitività della Cina è diminuita) di quasi il 30%. Un’evoluzione dovuta alla rivalutazione nominale (punto 1) e alla dinamica dei prezzi: nel periodo in questione l’inflazione cinese è stata in media superiore a quella degli Usa, dell’area euro, del G7, ecc., com’è fisiologico per un paese in surplus con l’estero.

3. Prima di rivalutarsi (punto 1) lo yuan è stato agganciato al dollaro per undici anni (1995-2005). Certo, in questo modo la Cina ha, in certi periodi e entro certi limiti, “difeso” la propria competitività verso gli Usa. Ma questi assorbono solo un quinto delle esportazioni cinesi, con una quota stabile nel tempo (dal 18.7% del 1996 al 19.2% del 2008). E l’ancoraggio al dollaro ha determinato una perdita di competitività della Cina verso il restante 80% del proprio mercato estero. In effetti, quando dal 1995 al 2002 il dollaro si è apprezzato del 30% in termini reali, lo yuan ne ha seguito le sorti, apprezzandosi del 27%. Se l’unico scopo dei cinesi fosse stato quello di manipolare “slealmente” la propria competitività, l’ancoraggio al dollaro non sarebbe stata una mossa intelligente.

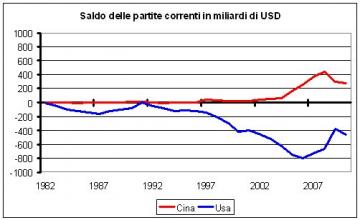

4. L’idea che l’eccesso di risparmio cinese sia il motore della crisi è cara agli americani, ma a parte questo fatto, che le garantisce cittadinanza su certi media, non ha alcun merito scientifico ed è incompatibile con dimensioni e scansione temporale dei dati. Primo, gli Usa sono in deficit estero dal 1982, mentre la Cina è in surplus dal 1994. Difficile argomentare, al di fuori di un contesto teologico, che qualcosa che viene dopo (il surplus cinese) possa causare qualcosa che è venuto prima (il deficit Usa). Secondo, nel periodo dal 1994 al 2007 il surplus cinese mediamente si è attestato sui 77 miliardi di dollari, a fronte di un deficit americano sui 409 miliardi. Terzo, l’eccesso di consumo Usa ha cominciato a diminuire proprio quando l’eccesso di risparmio cinese è diventato notevole: dal 2006 al 2008 il surplus cinese è aumentato di 183 miliardi di dollari, ma il deficit Usa è diminuito (non aumentato) di 135. Lo si vede bene nella figura.

-

Quella che gli Usa si siano indebitati per assorbire l’eccesso di produzione cinese si rivela quindi una corbelleria, figlia di due errori di valutazione.

5. Il primo consiste nell’immaginare che il mondo sia composto da due paesi, i buoni (Usa) e i cattivi (Cina), di peso sostanzialmente identico. Questa impostazione, avvalorata anche da recenti interventi su questo forum, è consona al mito americano della frontiera e funzionale al dibattito politico interno agli Usa, ma travisa completamente la realtà (ovviamente, in senso filoamericano). Basta osservare i dati appena citati (punto 4) per rendersi conto del fatto che nel periodo in cui è maturata la crisi il deficit Usa è stato il quintuplo del surplus cinese. Le lamentele degli Usa sono quindi quelle del lupo verso l’agnello (“cur turbulentam fecisti mihi aquam bibenti”): ma nel mondo di Zingales i ruscelli scorrono verso la fonte e gli agnelli mangiano i lupi (anche se questi pesano cinque volte di più).

6. Il secondo errore consiste nell’ignorare volutamente la relazione fra crisi e asimmetria del sistema monetario internazionale. Come ho ricordato altrove, a Bretton Woods gli Usa vollero basare sul dollaro questo sistema, ignorando la proposta di Keynes di adottare la creazione centralizzata di riserve da parte di un organismo sovranazionale. Questa scelta, maturata quando la guerra aveva posto gli Usa in posizione di surplus strutturale, e motivata dall’aspettativa di trarre profitto dal potere di signoraggio, si è rivelata miope. Imponendo al mondo di usare i dollari, gli Usa hanno dovuto scegliere se dimensionare l’offerta di dollari alla propria economia (lasciando il resto del mondo a secco, e causando un collasso del commercio), o all’economia mondiale (stampando una tale quantità di dollari da rendere inevitabili periodiche svalutazioni del dollaro, a partire da Nixon in poi). È il dilemma di Triffin (1960). Cosa c’entra con la Cina?

7. Intanto, osserviamo che l’accumulazione di dollari presso la People’s Bank of China (PBOC) non deriva esclusivamente dal commercio bilaterale fra Cina e Usa. Nei 15 anni dal 1994 al 2008 il surplus annuo della Cina verso gli Usa è stato in media di 61 miliardi di dollari, per un totale cumulato di circa 900 miliardi. Le riserve cinesi nel 2008 erano un po’ meno di 2000 miliardi, di cui il 70% (1400 miliardi) investito in dollari, e il resto in altre valute. Di conseguenza, solo il 65% dei dollari detenuti dalla PBOC proveniva direttamente dal commercio con gli Usa.

8. Ciò significa che la Cina ha investito in dollari anche buona parte dei surplus generati dal restante 80% del suo commercio. I dati (punto 3) mostrano che questa scelta non può essere stata dettata dal desiderio di manipolare il cambio, e il dilemma di Triffin (punto 6) avverte che essa potrebbe rivelarsi pessima (data la tendenza del dollaro a svalutarsi). Ma la natura dollarocentrica del sistema la rende quasi obbligata, perché i dollari rimangono la forma di investimento più liquida sui mercati internazionali e la principale cartuccia da sparare in caso di crisi valutaria. Quando l’accumulazione delle riserve cinesi è iniziata, nel 1995, l’euro (la principale forma di investimento alternativa) non esisteva, e a partire dal 1997 l’esempio degli altri paesi asiatici ha suggerito alla Cina l’opportunità di dotarsi di una massa di manovra da utilizzare in caso di attacchi speculativi, e più in generale l’opportunità di non finanziare lo sviluppo col risparmio altrui. I fatti le stanno dando ragione: tutti i paesi che si sono sbriciolati negli ultimi anni lo hanno fatto dopo un periodo di crescita finanziata coi soldi altrui (indipendentemente dalla natura pubblica o privata del debito).

Conclusione: per la Cina il dilemma di Triffin si è trasformato in quello del prigioniero. La PBOC non svela il “crimine” del proprio “complice” Usa, cioè non diversifica verso l’euro, perché se lo facesse innescherebbe una fuga generalizzata dal dollaro, forzandone una svalutazione che si tradurrebbe in una enorme perdita in conto capitale nel suo portafoglio, con conseguente contrazione monetaria e deflazione interna. E questo la Cina, che è ancora un paese in grande parte rurale e povero, non se lo può permettere. Non sono gli Usa a comprare generosamente beni cinesi per evitare una deflazione mondiale (punto 4). Sono i cinesi a investire a denti stretti in dollari americani, sostenendo il dollaro per evitare una deflazione interna. E lo fanno perché non hanno altre alternative, nella speranza che gli americani sappiano cosa farci, con tutti quei soldi. Speranza delusa, pare.

Sintesi: la favola del gigante Usa buono, raccontata da Zingales, mi sembra meno plausibile di quella del lupo e dell’agnello. È anche intrinsecamente contraddittoria: perché mai il risparmio dovrebbe essere un vizio in un’economia capitalistica? E perché se c’è un problema di sottovalutazione la rivalutazione è inutile? Comunque scegliete voi, facciamo finta che qui contino le opinioni e non i dati. Certo, agli americani non si può chiedere di praticare Fedro (e a maggior ragione nemmeno la logica di Aristotele). Ma almeno Spiderman dovrebbero conoscerlo! Come dice lo zio Ben, “da un grande potere (di signoraggio) derivano grandi responsabilità (di gestione della liquidità mondiale)”. Con buona pace degli apologeti, non è molto elegante, quando si arriva al momento di esercitare queste responsabilità, rovesciare il tavolo (come Nixon) o scaricare la colpa sugli altri (come Obama).

La riproduzione di quest'articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info

Vuoi contribuire a sbilanciamoci.info? Vai qui

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui