Ultimi articoli nella sezione

Gli effetti perversi del consolidamento fiscale

Il consolidamento fiscale (aumento di imposte più tagli della spesa del governo) ha l'effetto di fare aumentare, anziché diminuire, il rapporto debito pubblico/Pil

Nel periodo 2011-2013 vari documenti e saggi dell'FMI hanno riveduto al rialzo le stime precedenti dei moltiplicatori fiscali, che per quarant’anni dal 1970 al 2009 il Fondo e altre organizzazioni internazionali ipotizzavano in media intorno a un valore di 0,5 nei paesi avanzati (Blanchard e Leigh 2012, 2013; Batini et al. 2012, Cottarelli e Jaramillo 2012 e altri ricercatori associati all'FMI).

La revisione al rialzo si applica dal 2010 ed ha varie giustificazioni: l’inefficacia dell’espansione monetaria vicino al limite inferiore zero del tasso di interesse; la mancanza di opportunità per svalutare il tasso di cambio soprattutto nell’Eurozona; l’esistenza di un ampio gap fra reddito potenziale ed effettivo (perché i moltiplicatori sono più elevati nella recessione che nel boom); nonché la simultanea realizzazione di recenti consolidamenti in diversi paesi. Inoltre, contrariamente a conclusioni precedenti, le ricerche recenti indicano che il moltiplicatore fiscale per tagli di spesa è molto più elevato (fino a dieci volte) che per gli aumenti di imposte.

In parole povere, il consolidamento fiscale è più costoso in termini di perdite di produzione di quanto non si credesse in precedenza. Ma c’è di più e di peggio: tanto maggiori sono i moltiplicatori fiscali, e tanto maggiore è l’indebitamento pubblico, tanto maggiore è la probabilità che il consolidamento fiscale abbia l’effetto perverso di far aumentare il rapporto fra Debito Pubblico e PIL.

Più precisamente: un consolidamento fiscale (aumento di imposte più tagli della spesa del governo) necessariamente comporterà un aumento anziché una diminuzione del rapporto Debito Pubblico/PIL, rispetto a quello che si sarebbe avuto senza il consolidamento fiscale, fintantoché il moltiplicatore fiscale – o più precisamente la media ponderata dei moltiplicatori fiscali applicabili al livello e alla composizione del pacchetto fiscale – è maggiore dell’inverso del rapporto Debito Pubblico/PIL del paese. Quindi in tali circostanze il consolidamento fiscale, contrariamente ai principi della teoria economica, renderà il Debito Pubblico più anziché meno costoso da ri-finanziare, e quindi meno anziché più sostenibile. In altre parole il consolidamento fiscale funziona solamente in quei paesi che, avendo un rapporto Debito Pubblico/PIL sufficientemente basso al moltiplicatore vigente, non hanno realmente bisogno di un consolidamento.

Ecco la prova di questa proposizione. Poniamo D=Debito Pubblico, Y=PIL, d=D/Y, x=l’ammontare del consolidamento fiscale (aumenti di imposte più tagli di spesa pubblica, di data composizione) espresso come quota del PIL,

ΔD=-xY

ΔY= -mxY

dove m è il moltiplicatore fiscale appropriato,

Δ(D/Y) = [(ΔD)Y – (ΔY)D]/Y2 = [(-xY)Y – (-mxY)D]/Y2

= -x Y2/Y2 + mxY D/Y2 =

= -x + mxD/Y = mxd – x e quindi

Δ(D/Y) = x(md – 1) = xd(m – 1/d)

da cui si puo’ vedere che il rapporto D/Y deve aumentare, ossia Δ(D/Y) >0

se e solo se m>1/d. Q.E.D.

L’interesse di questa proposizione è che l’inverso del rapporto D/Y naturalmente è tanto più piccolo quanto più pesantemente indebitato è un paese, e particolarmente piccolo relativamente all’ordine di grandezza dei moltiplicatori fiscali accertati nella letteratura recente (ad esempio Blanchard e Leigh 2012, 2013, Batini et al. 2012, Cottarelli e Jaramillo 2012 e altri ricercatori associati al FMI). Quindi il carattere controproducente del consolidamento fiscale nei paese avanzati, specialmente nei paesi altamente indebitati con moltiplicatori fiscali elevati, diventa la norma anziché l’eccezione, una certezza assoluta nella maggior parte di questi se non addirittura in tutti.

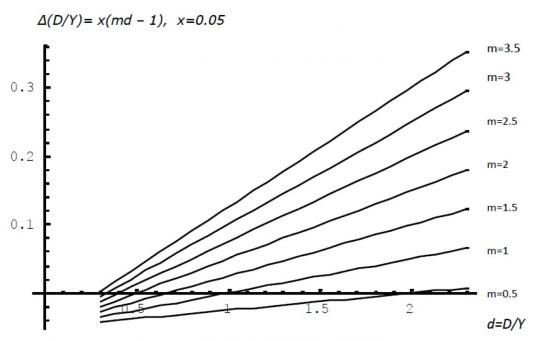

Figura 1. Illustrazione di consolidamento fiscale perverso, che fa aumentare il rapporto Debito Pubblico/PIL (i.e. Δ(D/Y) >0 per valori plausibili di m e come funzione crescente di D/Y).

La figura qui sopra (per cui sono in debito con la mia collega Marilena Giannetti) illustra l’impatto di un pacchetto di consolidamento fiscale del 5% del PIL, relativamente modesto secondo gli standards della crisi corrente, sul rapporto Debito Pubblico/PIL, Δ(D/Y)= x(md – 1), in funzione del valore corrente di d=D/Y che va dal 50% a oltre il 200% del PIL e per valori alternativi dei moltiplicatori fiscali che vanno da 0.5 a 3.5. Per valori elevati di D/Y e moltiplicatori fiscali relativamente elevati ma pur sempre contenuti entro il campo dei valori stimati da fonti FMI recenti, l’aumento del rapporto D/Y può essere devastante.

A titolo di esempio, un paese con d=1.20, m=3, che intraprenda un consolidamento fiscale di x=5% del PIL, vedrebbe aumentare il suo d di 0.05*(1.20*3-1)=13% del PIL, da 1.20 a 1.33. In un paese come il Giappone, con un Debito Pubblico di oltre il 200% del PIL, lo stesso consolidamento del 5% del PIL comporterebbe un aumento del rapporto Debito Pubblico/PIL dell’ordine del 30%. Per un effetto perverso del consolidamento fiscale su una base talmente massicia l’affermazione che “Gli effetti di breve periodo della politica fiscale sono solo uno dei tanti fattori che vanno considerati nel determinare il passo appropriato del consolidamento fiscale in ogni singola economia” (Blanchard and Leigh, 2013, p.6) è semplicistica e insincera. La scala del conseguente peggioramento del rapporto D/Y comporta un cambiamento di regime (regime switch) con effetti prolungati e – qualora le autorità rispondano con ulteriori strette fiscale – auto-perpetuantesi.

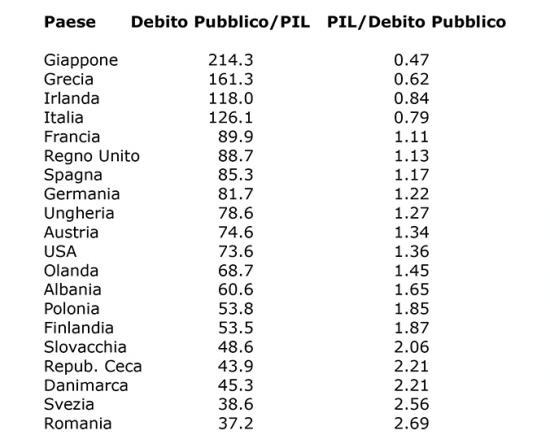

Tabella 1. Soglia del moltiplicatore fiscale al di sopra del quale il consolidamento fiscale necessariamente conduce all’aumento del rapporto Debito Pubblico/PIL per diversi paesi (calcolato come rapporto PIL/Debito Pubblico, dai dati stimati per il 2012 dalla US-CIA, The World Factbook, 2013), ordinati per valore crescente della soglia del moltiplicatore.

Come abbiamo già visto sopra, per un periodo di quaranta anni (1970-2009) prima della crisi il valore dei moltiplicatori fiscali ipotizzati dal Fondo Monetario e altre organizzazioni internazionali in generale per i paesi avanzati era intorno a una media dello 0,5.

Se i moltiplicatori fiscali nazionali fossero tutti identici alla media dello 0,5 ciò conduce alla presunzione che solo in Giappone (con un rapporto PIL/Debito Pubblico di solo 0,47 nel 2012 e 0,43 nel 2013) il consolidamento fiscale avrebbe fatto aumentare il rapporto Debito Pubblico/PIL, e per di più solo marginalmente. In tutti gli altri paesi il consolidamento avrebbe avuto successo, abbassando sia il debito D sia il rapporto D/Y.

Il limite inferiore dei moltiplicatori fiscali riveduti da Blanchard e Leigh (2012 e 2013), di 0,9, comprterebbe un consolidamento perverso nel 2012 non solo in Giappone ma anche in Grecia, Irlanda ed Italia; mentre il limite superiore di 1,7 aggiungerebbe alla lista di consolidamento perverso anche la Francia, il Regno Unito, la Spagna, la Germania, l’Ungheria, l’Austria, gli USA, l’Olanda e l’Albania.

Se guardiamo al campo di variazione dei moltiplicatori della spesa stimati da Batini et al. (2012), il limite inferiore di 1,6 toglierebbe solo l’Albania dalla lista precedente di consolidamento fiscale perverso, ma il limite superiore di 2,6 includerebbe – oltre alla lista precedente inclusa l’Albania, anche la Polonia, la Finlandia, la Slovacchia, la Repubblica Ceca, la Danimarca e la Svezia, lasciando solo la Romania come l’unico paese della Tabella 1 in cui il consolidamento non farebbe aumentare il rapporto Debito Pubblico/PIL e non ridurrebbe il tasso di sviluppo del PIL. Invece applicando il campo di variazione dei moltiplicatori stimati per aumenti di imposte, di 0,16-0,35, al contrario, quel tipo di consolidamento fiscale avrebbe sempre successo, ossia ridurrebbe sia il livello assoluto del Debito Pubblico e il suo rapporto sul PIL.

Per i moltiplicatori stimati da Auerbach-Gorodnichenko (2012b), vicini allo zero in tempi normali fino a raggiungere circa 2,5 durante le recessioni, il consolidamento fiscale funzionerebbe sempre bene in un boom, ma mai in una recessione eccetto in Svezia e in Romania. Infine, per Christiano et al. (2011), con il moltiplicatore a 3,2 quando il tasso di interesse si avvicina al limite inferiore di zero, tutti i paesi della Tabella 1 si troverebbero a fronteggiare un consolidamento fiscale perverso.

È ragionevole presumere che tutti i ricercatori dell’IMF coinvolti in questo tipo di lavoro debbano essere consapevoli di tali conseguenze devastanti della revisione al rialzo dei moltiplicatori fiscali. Il mio collega e buon amico Giancarlo Gandolfo mi ha dato una mano a dimostrare la proposizione sopra enunciata che mette in relazione il moltiplicatore all’inverso del rapporto Debito Pubblico/PIL, e gliene sono grato, ma sono sicuro che egli sarebbe il primo a riconoscere che questa prova non richiede l’impiego della scienza missilistica. Cottarelli and Jaramillo (2012), che discutono le ripercussioni della politica fiscale sullo sviluppo, si avvicinano molto a quella proposizione, ma usano un giro di frase oscuro e si fermano senza enunciarla né a parole né matematicamente:

“una decelerazione dello sviluppo causata da un consolidamento fiscale potrebbe risultare in un aumento del rapporto fra Debito Pubblico e PIL. Questo può succedere se lo stock iniziale del debito è grande e il moltiplicatore fiscale è elevato. L’effetto della stretta fiscale sul debito (il numeratore del rapporto) in termini percentuali è tanto minore quanto maggiore è lo stock iniziale del debito rispetto al PIL. Al tempo stesso l’effetto negativo della stretta fiscale sul PIL (il denominatore del rapporto) è tanto più ampio quanto più alto è il moltiplicatore fiscale.”

Il fatto è che, anche se i partecipanti in questo dibattito "non si deve ritenere che rappresentino le vedute dell'IMF", come è scritto in tutte le pubblicazioni del Fondo Monetario, naturalmente i loro scritti sono presi come un indicatore della direzione in cui le politiche del Fondo si vanno evolvendo. Quindi i ricercatori dell’IMF evitaranno di suggerire che la loro revisione al rialzo dei moltiplicatori fiscali comporta consolidamenti fiscali perversi in tutte o quasi tutte le economie avanzate, e che pertanto tale consolidamento è controproducente proprio in quei paesi altamente indebitati sui quali esso viene più energicamente imposto. Blanchard and Leigh (2013) sono categorici: “I nostri risultati non vanno interpretati come argomenti a favore di una specifica posizione di politica fiscale in alcun paese specifico. In particolare, questi risultati non implicano che il consolidamento fiscal è indesiderabile.”

Cottarelli e Jaramillo (2012) argomentano contro consolidamenti fiscali improvvisi, “front-loaded” e simultanei (come già avevano fatto separatamente Blanchard e Cottarelli nel 2011 e 2012 rispettivamente). “È imperativo ridurre il Debito Pubblico nel corso del tempo”... “Tuttavia, nel breve periodo, un aggiustamento fiscale 'front-loaded' è probabile che danneggi le prospettive di sviluppo, che ritarderebbero miglioramenti negli indicatori fiscali, inclusi i deficit, il debito, e i costi del finanziamento. Un ritmo misurato dell’aggiustamento, anche se non triviale, basato su un chiaro piano di medio periodo, è quindi preferibile, se le condizioni di mercato lo consentono.” Tuttavia, essi affermano che il consolidamento fiscale e lo sviluppo economico vanno “hand in hand”.

Tutti i ricercatori del Fondo sostengono la necessità di riforme strutturali, precisamente allo scopo di controbilanciare il rallentamento dello sviluppo causato dal consolidamento: “Riforme nei mercati dei beni, dei servizi e del lavoro, che aumentano l’efficienza economica, daranno un impulso allo sviluppo potenziale, a loro volta rappresentando strumenti importanti nel processo di aggiustamento fiscale” (Cottarelli e Jaramillo 2012). Queste riforme coprono una moltitudine di virtù e di peccati che hanno effetti misti ed ambigui, seppure ne hanno, e in ogni caso in un lungo e distante periodo. La nozione di un circolo virtuoso in cui “misure di aggiustamento fiscale favorevoli allo sviluppo, altre riforme strutturali e un debito più contenuto danno impulso allo sviluppo e quest’ultimo facilita l’aggiustamento fiscale” (ibidem) è una promessa irrealistica, e una visione pericolosa se viene usata per giustificare un consolidamento fiscale perverso.

La proposizione che il consolidamento fiscale danneggia lo sviluppo soltanto quando è improvviso, “front-loaded” e coordinato internazionalmente è un non-sequitur.

A questo punto vanno fatte due considerazioni. In primo luogo sappiamo – non ultimo da Cottarelli e Jaramillo (2012, Appendix on Short-run Determinants of CDS Spreads in Advanced Economies) – che il costo del finanziamento di un paese tende ad aumentare con il rapporto Debito Pubblico/PIL e con la riduzione del suo tasso di sviluppo, ambedue fenomeni che sono associati ad un consolidamento fiscale “perverso” ossia alla quasi totalità dei consolidamenti. Perché “una decelerazione dello svoluppo causata da un consolidamento fiscale potrebbe provocare nervosismo nei mercati finanziari“, che “recentemente sembrano essersi concentrati sulle tendenze dello sviluppo di breve periodo.” “Il possibile aumento degli spreads quando si ha una stretta fiscale crea un problema per sostenere questa strategia, non solo perche’ i maggiori costi di finanziamento fanno aumentare il deficit complessivo, ma anche per ragioni di economia politica. Se la dolorosa stretta fiscale è accompagnata da un rapido miglioramento di credibilità, l’aggiustamento è sostenuto più facilmente, ma se i mercati non premiamo lo sforzo la determinazione del governo di continuare l’aggiustamento fiscale puo’ essere indebolita”. Quindi il consolidamento fiscale puo’ generare e spesso realmente genera un circolo vizioso che rende il Debito Pubblico sempre più insostenibile.

In secondo luogo, sappiamo che in una depressione prolungata la capacità produttiva non solo rimane inutilizzata ma in realtà viene distrutta: le imprese chiudono e solo tutt’al più una frazione del loro capitale produttivo viene ri-utilizzato altrove in altri usi produttivi. Anche il capitale umano viene distrutto: i lavoratori in esubero si disperdono, e le loro qualifiche vanno perdute o dimenticate o diventano obsolete. Quando la produzione reale cade al di sotto della produzione potenziale a un certo punto l’investimento lordo cessa e l’investimento netto cade sotto lo zero, quando il capitale obsoleto o in eccesso non viene sostituito, riducendo non solo il numero degli occupati ma anche quello dei lavoratori “occupabili”, facendo cadere il sentiero di sviluppo della produzione potenziale (Vianello 2005). “Una domanda insufficiente protratta nel tempo inevitabilmente genera un rallentamento nella formazione di nuova capacità produttuva e quindi di reddito potenziale” (ibidem). I lavoratori scoraggiati smettono di cercare lavoro e il tasso di partecipazione cade. Come Nicholas Kaldor (1983) aveva affermato, “È illegittimo assumere che esista un sentiero di sviluppo di equilibrio di lungo periodo, per un singolo paese o anche per il mondo nel suo complesso, determinato dallo sviluppo della popolazione, l’accumulazione di capitale e il tasso di progresso tecnico, tutti presi esogeneamente [il corsivo è nostro].” (p. 95).

In tali condizioni, nel mondo che conosciamo, il consolidamento fiscale certamente può danneggiare la crescita e lo sviluppo economico, anche se non è coordinato internazionalmente. Cio’ non significa che non ci siano limiti alla abilità di un paese o anche di un gruppo di paesi di sostenere uno stimolo fiscale. Ma il consolidamento fiscale va assolutamente evitato fintantoché il rapport PIL/Debito Pubblico è inferiore al moltiplicatore fiscale – anche se altrimenti il paese sta crescendo più lentamente del tasso di interesse sul suo debito, perche’ con un consolidamento fiscale perverso il paese continuerebbe a fare aumentare il proprio rapporto Debito Pubblico/PIL ancora più rapidamente che con uno stimolo fiscale continuato.

Questo è vero anche se la spesa pubblica consiste della proverbiale politica keynesiana di ingaggiare dei lavoratori per scavare delle buche e altri lavoratori per riempirle, che Tanzi (2012) vorrebbe relegare “al museo delle idee vecchie e sbagliate” (p. 11). Ovviamente la sostituzione di spesa improduttiva con investimento produttivo porta benefici addizionali significativi rispetto alla continuazione di investimento improduttivo come scavare e riempire buche o costruire piramidi o cattedrali, ma anche la continuazione di tale investimento improduttivo è superiore al consolidamento fiscale perverso.

BIBLIOGRAFIA

Auerbach Alan, and Yuriy Gorodnichenko (2012a), “Fiscal Multipliers in Recession and Expansion,” in Alberto Alesina and Francesco Giavazzi, Fiscal Policy after the Financial Crisis, University of Chicago Press.

Auerbach Alan, and Yuriy Gorodnichenko (2012b), “Measuring the Output Responses to Fiscal Policy,” American Economic Journal – Economic Policy, Vol. 4, pp. 1–27.

Auerbach Alan, and Yuriy Gorodnichenko (2012c), “Output Spillovers from Fiscal Policy,” NBER Working Paper No. 18578, Cambridge, Mass.

Batini Nicoletta, Giovanni Callegari and Giovanni Melina (2012), “Successful Austerity in the United States, Europe and Japan”, IMF Working Paper 12/190, July, Washington.

Blanchard Olivier J. (2011), “Blanchard on 2011’s four hard truths”, 23 December, http://www.voxeu.org/article/blanchard-2011-s-four-hard-truths

Blanchard Olivier J. and Daniel Leigh (2012), “Box 1.1. Are We Underestimating Short-Term Fiscal Multipliers?” in International Monetary Fund (2012), World Economic Outlook - Coping with High Debt and Sluggish Growth, Chapter, “Global prospects and policies”, pp. 41-43., October, Washington.

Blanchard, Olivier J. and Daniel Leigh (2013), Growth Forecast Errors and Fiscal Multipliers, IMF Working Paper No. 13/1, January, http://www.imf.org/external/pubs/ft/wp/2013/wp1301.pdf

Christiano Lawrence, Martin Eichenbaum, and Sergio Rebelo (2011), “When Is the Government Spending Multiplier Large?”, Journal of Political Economy, Vol. 119, pp. 78–121.

Cottarelli Carlo (2012), “Fiscal Adjustment: Too Much of a Good Thing?”, Posted on January 29 by iMFdirect.

Cottarelli Carlo and Laura Jaramillo (2012), “Walking Hand in Hand: Fiscal Policy and Growth in Advanced Economies”, IMF Working Paper WP12/137 http://www.imf.org/external/pubs/ft/wp/2012/wp12137.pdf

International Monetary Fund, (2010), World Economic Outlook: Recovery, Risk, and Rebalancing, October, Washington

Kaldor Nicholas (1983), “The role of effective demand in the short run and the long run”, reprinted in Targetti Ferdinando and A. P. Thirlwall, Eds., (1989) Further essays on economic theory and policy – Collected economic essays, vol. 9, Duckworth, London.

Tanzi Vito (2012), Realistic Recovery - Why Keynesian Solutions Will Not Work, http://www.politeia.co.uk/sites/default/files/files/Vito%20Tanzi%20Final.pdf London, Politeia.

Vianello Fernando (2005), “La Moneta Unica Europea”, mimeo, and in Economia & Lavoro (2013), XLVII-1, pp. 27-46.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui