Ultimi articoli nella sezione

Come reprimere la finanza e uscire dalla crisi

Se di austerity l'Europa muore, come si fa una politica espansiva, sotto il ricatto dei mercati? Serve una nuova politica monetaria, con l'arma della repressione finanziaria

Debito, politica monetaria e l’uscita dalla crisi

I dati degli ultimi giorni confermano, se mai ce ne fosse stato bisogno, che l’austerity europea non funziona. Una volta esauritasi la liquidità fornita massicciamente dalla BCE, si è sciolta al sole primaverile la favola che i cambi di governo in Spagna ed in Italia avessero fermato la crisi e restaurato la fiducia dei mercati nell’Eurozona[i].

In Spagna la politica di Rajoy è sotto accusa dopo solo pochi mesi di governo. La finanziaria da 27 miliardi non ha avuto gli effetti sperati e le stime del PIL per il 2012 sono state riviste al ribasso. L’economia si contrarrà (almeno!) dell’ 1.8% mentre la disoccupazione è oltre il 23%. In una situazione di questo genere, inizialmente il governo spagnolo aveva negoziato una riduzione del deficit minore di quella prevista dal fiscal compact. Avrebbe dunque sì ridotto il deficit dall’8.5% al 5.3% del PIL, ma non di quanto richiesto dalla UE (il 4.4%). Ora però appare chiaro che pure quella finanziaria non sarebbe stata sufficiente a centrare l’obiettivo e, con lo spread risalito velocemente oltre i livelli di guardia, Rajoy si è impegnato ad altri tagli pari a 10 miliardi di euro.

Le origini del debito e l’inutile speranza nel settore privato

Ma, come già in Grecia, è una logica che crea semplicemente un circolo vizioso. L’austerity deprime l’economia, aggrava la crisi fiscale ed impone nuovi tagli. Si basa sulla speranza – esplicitata dal capofila dei supporter dell’austerity, George Osborne – che mentre il settore pubblico riduce le spese, il settore privato si rimetta in moto. Marxianamente si potrebbe dire che riducendo l’economia (la cosiddetta self-inflicted recession dei tempi del Gold Standard) ed aumentando la disoccupazione (l’esercito industriale di riserva) si riducono di conseguenza i salari (il costo del capitale variabile) favorendo gli investimenti.

Pur tralasciando questioni di economia politica (in democrazia, almeno finché ci siamo, i salari tendono ad essere viscosi verso il basso), i presupposti dell’austerity sono sbagliati, perché la crisi economica non nasce e non si sviluppa solamente nel settore pubblico.

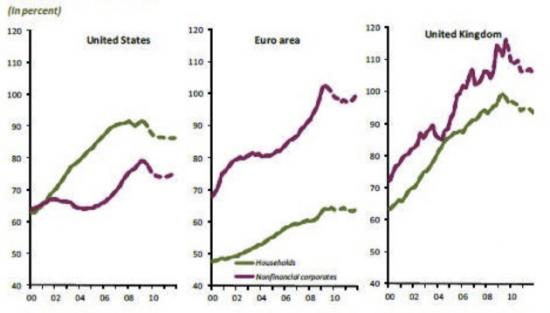

Come sappiamo, all’inizio del nuovo millennio il credito al settore privato è esploso (Fig.1), causando, come sappiamo la crisi dei subprime che ha poi portato al global financial meltodown del 2007, solo successivamente trasferito agli stati.

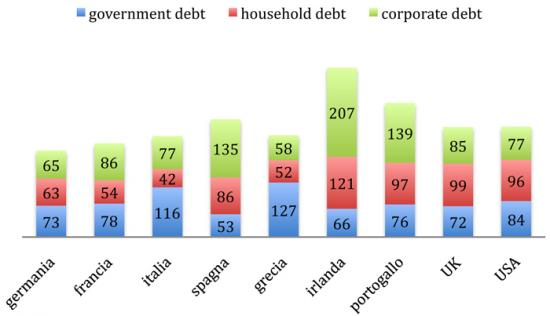

Mentre in alcuni paesi, come la Grecia ed in parte l’Italia, il debito pubblico continua a farla da padrone, in altre economie, soprattutto in quelle anglosassoni, ma non solo, è il debito privato a causare l’instabilità macroeconomica. I dati della figura 2 (gli ultimi disponibili) risalgono al 2009 ma rendono molto bene l’idea, anche perché la situazione negli ultimi anni è peggiorata – basti pensare ai dati sul risparmio delle famiglie forniti dall’Istat ad inizio Aprile[ii]. Anche se il debito pubblico negli ultimi anni è cresciuto molto anche in paesi storicamente “virtuosi” e rappresenta naturalmente un grave problema, il settore privato non sta molto meglio, anzi, spesso sta peggio. Ed in Spagna, infatti, i dubbi sulla tenuta dell’economia sono legati essenzialmente alla situazione precaria del sistema bancario[iii]

Fig.1: Il debito di famiglie e settore privato non finanziario nell’area Euro, USA e UK (2000-2010)

Stime IMF

Fig.2: Somma del debito pubblico e privato (famiglie ed imprese) per le principali economie europee e USA (2009)

Fonte: Back to Mesopotamia?, The Boston Consulting Group (2011): 5

L’austerity, dunque, non può dare risposte a questa crisi, e sarebbe bastato rileggersi Keynes per capirlo.

L’importanza della politica monetaria

Ma una semplice politica fiscale espansiva in stile keynesiano non sarebbe possibile, data l’incapacità degli stati europei di finanziarsi sui mercati e con il rischio di attacchi speculativi contro gli stati più deboli, col rischio in concreto di fine della moneta unica. Ed è qui che la politica monetaria entra prepotentemente in gioco.

In realtà basterebbe guardare alla storia del XX secolo per comprendere che non è la prima volta che ci troviamo davanti a problemi di questo tipo. All’indomani della seconda Guerra Mondiale il debito delle economie avanzate era, pur per motivi diversi, molto simile a quello attuale.

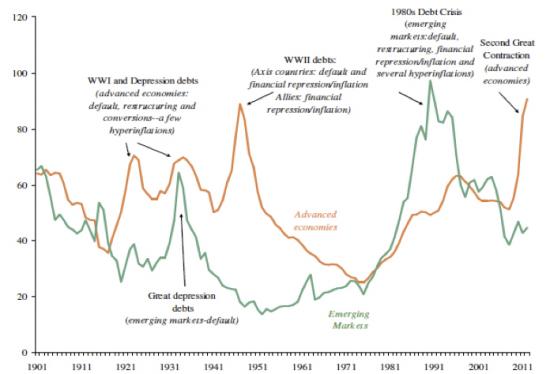

Fig.3: Debito pubblico delle economie avanzate ed emergenti (1900-2011)

Fonte: Reinhart, Sbrancia (2011): 8

Come si vede bene dalla figura n.3, il debito delle economie avanzate è progressivamente calato dalla fine del conflitto mondiale fino alla fine degli anni 70, e questo pure in presenza di spese massicce per la ricostruzione post-bellica ed il lancio dei grandi programmi di welfare, sostanzialmente finanziati a costo zero. Certo, alcuni fattori contingenti favorevoli (il boom demografico, gli investimenti produttivi del boom economico) non vanno sottovalutati.

Il punto però, come analizzato da Reinhart e Sbrancia[iv] è un altro. Nel periodo compreso tra il 1946 ed il 1980, il tasso medio di interesse reale sui titoli di stato delle economie avanzate è stato negativo, -1,6%, e così sono stati il tasso di sconto (-1,1%) e l’interesse pagato sui depositi bancari (-1.94%).

Questo fenomeno va sotto il nome di repressione finanziaria e rappresenta una maniera molto più efficiente dell’austerity di ridurre il debito, sia quello pubblico sia quello privato. L’obiettivo dichiarato della repressione finanziaria è di mantenere i tassi di interesse nominali più bassi di quelli che altrimenti prevarrebbero sul mercato e, naturalmente, questo richiede interventi pubblici sul mercato, a partire da controlli sui movimenti di capitale, come nel periodo di Bretton Woods. I tassi di interesse bassi, allora come ora, sono indispensabili per ridurre la spesa per interessi su ogni dato stock di debito e così facendo riducendo il deficit pubblico.

L’effetto maggiore, però, lo si ottiene in presenza di tassi di interesse reali negativi che significano semplicemente una riduzione dello stock di debito, senza ricorrere a maggiori entrate fiscali o tagli di spesa pubblica. Si tratta, ovviamente, di una tassa da inflazione che riduce il valore reale del debito, spostando risorse dai creditori ai debitori (ed in particolare agli Stati sovrani). I dati forniti da Reinhart e Sbrancia parlano chiaro: in Italia, tra il 1945 ed il 1955, in presenza di una inflazione relativamente alta (10.8%) lo stock di debito pubblico si riduce dal 66.9 al 38.1% del PIL. Nel Regno Unito i risultati sono ancora più notevoli, e, nello stesso periodo, il debito pubblico passa dal 215.6 al 138.2% del PIL pure in presenza di un tasso di inflazione più moderato di quello italiano (5.9%).

Ma è possibile, nel 2012, fare ricorso alla repressione finanziaria per ridurre lo stock di debito delle economie europee? Ovviamente in presenza di perfetta mobilità dei capitali si tratta di una impresa impossibile e non è una coincidenza che i tassi di interesse reali diventino positivi in maniera continuativa solo dopo la liberalizzazione dei mercati finanziari ed il Volcker shock.

Ci sono però altre possibilità. Intanto un concerto delle più grandi banche centrali, e soprattutto FED e BCE, possono imporre tassi di interesse nominali bassi, come già infatti avviene al momento. Ma soprattutto bisognerebbe coinvolgere gli investitori privati con nuove regole, imponendo ai fondi pensioni di detenere nella loro pancia una quantità fissa di titoli di stato, a prescindere dalla loro valutazione di mercato. Inoltre come suggerito da Paul Mason della BBC[v], la presenza di attori pubblici – e quindi motivati da fattori politici – sul mercato dei titoli di stato può consolidare la posizione delle nazioni più a rischio. In particolare l’EFSF, insieme alla BCE, può giocare un ruolo chiave, a patto che gli vengano fornite munizioni adeguate. È necessario riconvertire i debiti dei paesi, trasformandoli in massima parte in obbligazioni a lunga scadenza (10-15 anni) così da sottrarli alle pressioni del mercato e alla dittatura dello spread.

Un nuovo-vecchio ruolo per la politica monetaria

Si tratta, naturalmente, di rivisitare la politica economica degli ultimi 30 anni, a partire dai vari divorzi tra Banca Centrale e governo, con nuovamente un ruolo attivo della politica monetaria nella gestione dei conti pubblici. Nonché di interrompere l’ossessione anti-inflazione che ha dominato il dibattito pubblico e la politica monetaria dagli anni 80 in avanti. Contrariamente a quanto dichiarato da molti economisti neo-liberali e riportato acriticamente dalla maggior parte dei media, non esiste alcuna correlazione negativa tra inflazione e crescita. L’inflazione comincia a diventare un elemento negativo per l’economia reale solo quando raggiunge il 50% annuo[vi]. Dunque, un tasso moderato di inflazione, in presenza di tassi di interesse costanti e bassi, può avere effetti estremamente positivi sulla riduzione del debito senza influire sulla altrettanto necessaria ripresa economica. Basti pensare che un tasso di interesse reale negativo nell’ordine del 3% annuo porterebbe, nell’arco di un decennio, ad una riduzione del rapporto debito/PIL del 30-40% (ed anche dei debiti privati).

Una politica monetaria di questo genere potrebbe dare dunque un contributo decisivo alla risoluzione della crisi. Si tratta di una soluzione costosa, in quanto l’inflazione è una tassa che grava su tutti i cittadini ed in particolare sui creditori, dunque anche le famiglie che detengono BOT e CCT. Ma almeno eviterebbe lo stallo attuale e, soprattutto in paesi come l’Italia e la Spagna, darebbe respiro all’economia reale e all’occupazione. Tale politica andrebbe possibilmente implementata in congiunzione con altri interventi, a cominciare da quella famosa patrimoniale di cui non si parla più ma che potrebbe dare un primo colpo allo stock del debito ed in questa maniera liberare risorse per investimenti pubblici e per la diminuzione del cuneo fiscale.

Segnali in questa direzione, negli ultimi mesi, ci sono stati, dagli interventi selettivi della BCE alla creazione dell’EFSF, alla politica dei tassi adottata dalla FED. Ma sono tentativi timidi e discontinui e si preferisce al momento concentrarsi sul fiscal compact, col rischio di uccidere l’Europa prima ancora che si possa tentare di salvarla per altre vie.

[i] Cfr. sul tema le dichiarazioni di Giulio Casuccio

[iii]http://affaritaliani.libero.it

[iv] Reinhart, C., Sbrancia, B. (2011), The liquidation of the government debt, NBER WP 16893

[vi] Bruno, M., Easterly, W. (1996), Inflation and Growth: in search of a stable relationship, Federal Reserve Bank of St Louis Review (May/June)

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui