Ultimi articoli nella sezione

Fiscal drag: chi l'ha visto?

C'è un grande assente nel dibattito sulle tasse: il drenaggio fiscale. Che dal '90 ha colpito i redditi più bassi: chi guadagna solo 15mila euro oggi paga il 28% in più in termini reali, mentre chi sta sopra 1 milione di euro paga quasi il 10% in meno

La riduzione delle imposte dirette è diventata, da diversi anni, il tema ricorrente nell’agenda politica, dando vigore ad un dibattito che ha individuato un ventaglio assai assortito di soluzioni e provvedimenti tra cui il taglio delle aliquote, i quozienti familiari e la deduzione di tutte le spese effettuate dagli individui. Nella proliferazione di proposte l’elemento che desta maggiore meraviglia è la scomparsa, sia dal dibattito più accademico sia dalla scena dei grandi mezzi di comunicazione di un termine assai diffuso negli anni 70 e 80: il drenaggio fiscale o fiscal drag. Il drenaggio fiscale è effetto dell'inflazione, che automaticamente comporta un aumento della pressione fiscale per la progressività delle aliquote: il reddito nominale viene spinto in scaglioni con aliquote maggiori pur mantenendo costante il suo valore reale.

L’effetto del solo drenaggio fiscale, con riferimento agli scaglioni d’imposta del 1990 aggiornati all’inflazione e al lordo di detrazioni, deduzioni e addizionali varie, spiega perché, in termini di valore reale, chi percepisce un reddito di 15mila euro oggi paga il 28% in più mentre il contribuente che guadagna 1 milione di euro riesce a pagare quasi il 10% in meno di Irpef.

Nel modello di politica economica degli anni settanta e ottanta, basato sulla vecchia ‘scala mobile’ il recupero del drenaggio fiscale era la pratica comune di ogni governo e avveniva quasi automaticamente per tutelare il potere d’acquisto dei lavoratori dipendenti, lasciando all’evasione il compito di favorire autonomi e similari.

Oggi nessuna forza politica o sociale chiede più con forza la restituzione del drenaggio fiscale anche se, negli ultimi vent’anni, l’inflazione, seppure moderata, ha sempre avuto un segno positivo e, anche, nei mezzi di comunicazione nessuno rispolvera il drenaggio fiscale, scomparso dal lessico politico, preferendo soluzioni ‘più spettacolari’ come il taglio delle aliquote o addirittura l’aliquota unica.

Le domande che sorgono spontanee sono: quanto è il peso di vent’anni di mancata restituzione del drenaggio fiscale nel prelievo di ogni individuo? Il drenaggio fiscale è così secondario rispetto al resto delle riforme fiscali? e anche, la variazione delle aliquote Irpef effettuata negli anni dai governi di entrambi gli schieramenti ha compensato nei fatti l’effetto del drenaggio fiscale? E ciò è avvenuto per tutti i contribuenti o solo per qualche classe di reddito?

Per rispondere a tali questioni sono stati messi a confronto tre sistemi di aliquote Irpef, emblematici degli ultimi vent’anni: aliquote del governo Andreotti per redditi 1990, aliquote del governo Berlusconi per i redditi 2005 e il sistema di aliquote in vigore, stabilito dal governo Prodi e poi mantenuto dalla coalizione di centrodestra, per verificare l’ipotesi se con l’indicizzazione degli scaglioni del 1990 i contribuenti avrebbero pagato di più rispetto al 2005 e al 2009.

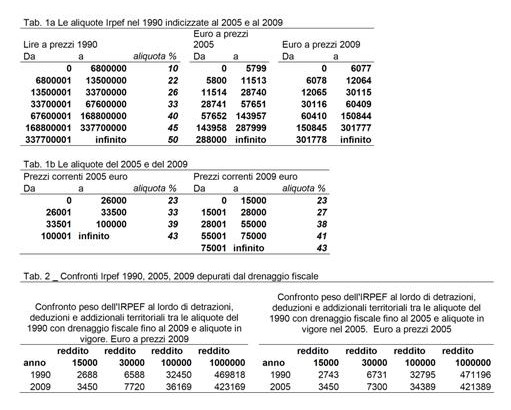

Gli scaglioni del 1990 sono stati deflazionati secondo il coefficiente annuale di rivalutazione dell’Istat per i valori del 2005 e del 2009 e, in seguito, è stato calcolato il prelievo fiscale (al lordo di deduzioni, detrazioni e addizionali territoriali perché di difficile stima individuale), per quattro classi di reddito annuale: 15.000, 30000, 100.000 e 1.000.000 euro (Tabella 1).

Dalla lettura della Tabella 2 si nota come le classi di reddito più basse, in cui si trovano la maggior parte dei lavoratori atipici, degli operai e degli impiegati, abbiano subito un prelievo maggiore sia con il sistema attuale, sia con quello del 2005, rispetto al sistema del 1990 depurato dal drenaggio fiscale.

Anche le classi di reddito alte (100000 euro annui), in cui si collocano la maggior parte dei quadri e dei dirigenti, hanno visto nel tempo peggiorare la loro posizione, rispetto agli scaglioni del 1990 depurati del drenaggio fiscale e solo i redditi milionari (1 milione di euro), ovvero le oligarchie degli amministratori di grandi società e i grandi imprenditori, riescono a pagare minori imposte nel 2005 e nel 2009 rispetto al sistema del 1990 aggiornato con l’inflazione, grazie alla struttura delle aliquote assai meno progressiva.

La tabella 2 mostra come sia evidente lo svantaggio per le classi di reddito più basse che man mano si riduce fino a diventare, per i pochi contribuenti milionari, un minore prelievo.

Se poi si proiettano gli effetti dell’inflazione, ad esempio con un tasso del 2% annuo, per i prossimi 10 anni, anche chi percepisce redditi lordi medio bassi, ad esempio 28mila euro del 2009, pari a 34160 euro del 2019, con gli scaglioni attuali, se non saranno indicizzati, avrà un’aliquota marginale del 38% per una parte consistente del proprio reddito.

Quindi il drenaggio fiscale anche se scomparso dal dibattito, non è venuto meno al compito di erodere i redditi della maggior parte dei contribuenti (in particolare i meno abbienti) e gli interventi sulle aliquote, con l’eliminazione della prima (10%) e dell’ultima aliquota (50%), hanno favorito solo i milionari, con evidenti effetti distributivi negativi.

Il drenaggio fiscale è stato un fattore molto rilevante nell’aggravio delle imposte dirette e, a sfatare alcuni luoghi comuni, si nota come l’Irpef dei governi Andreotti (redditi 1990) se oggi venisse riproposta nella versione depurata, sarebbe più favorevole per le classi medio basse e più severa per quelle più agiate, come invece, il governo Berlusconi abbia in realtà aumentato la pressione fiscale sulle classi medio basse e abbia favorito assai le persone con redditi più alti e come poi, il governo Prodi non abbia invertito tale tendenza.

Si deve aggiungere anche l’effetto negativo sulla tutela dei redditi reali dei lavoratori, che oggi contrattano ex post al lordo delle imposte dirette il recupero dell’inflazione ma poi, proprio a causa del drenaggio fiscale, scontano i propri aumenti su aliquote marginali Irpef sempre più alte.

L’interesse dello Stato a ‘fare cassa’, tramite gli effetti dell’inflazione, colpendo il maggior numero di contribuenti, anche se di reddito medio basso, unita alla scarsa propensione dei soggetti della politica a richiedere del recupero del drenaggio fiscale, argomento poco spettacolare e di difficile divulgazione, hanno contribuito ad un peggioramento della distribuzione dei redditi, anzi le misure recenti di tassazione secca dei redditi da affitto quasi stigmatizzano lo svantaggio che ha il contribuente che vive del proprio stipendio rispetto a chi appartiene a classi privilegiate con ampi patrimoni immobiliari.

Una politica alternativa al tanto strombazzato taglio delle aliquote, per diminuire l’onere fiscale per tutti e per essere ‘equa’, oltre, al provocatorio invito a tornare alle aliquote del 1990 con gli scaglioni aggiornati con l’inflazione, dovrebbe concentrarsi su tre punti:

- Restituzione almeno parziale del drenaggio fiscale

- Ripristino delle aliquote del 10% per i meno abbienti e del 50% per i più benestanti

Predisposizione di meccanismi di contrattazione salariale che in sede di recupero dell’inflazione considerino anche l’effetto fiscale sugli adeguamenti: tramite maggiori incrementi salariali o tramite la loro defiscalizzazione.

Tali misure, unite a una maggiore incisività della lotta all’evasione, possono ridare all’Irpef lo spirito di imposta equa come anche prevede la Costituzione Italiana, migliorare la distribuzione dei redditi, peggiorata in maniera vistosa negli ultimi vent’anni, e aumentare la coesione sociale del paese.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui