Ultimi articoli nella sezione

Così è fallito il QE di Mario Draghi

Draghi e gli altri dell’establishment europeo continuano a confidare nella capacità delle politiche monetarie di stimolare l’economia da sé, senza scomodare l’odiato settore pubblico. Ma i dati smentiscono categoricamente questa ipotesi. Quel che serve all'eurozona è un’espansione fiscale che rilanci la domanda

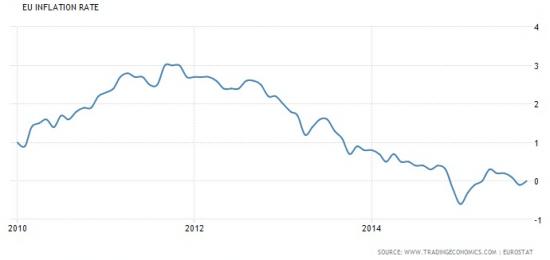

A più di otto mesi dall’avvio del programma di quantitative easing della BCE, Mario Draghi e i vari leader nazionali non paiono avere dubbi: «Il programma è stato un successo». Ma tutto questo entusiasmo è giustificato? Guardiamo i numeri. Partiamo dal tasso d’inflazione. Com’è noto, il mandato della BCE prevede un solo obiettivo – il mantenimento del tasso d’inflazione ad un livello vicino al 2 per cento – ed è dunque normale giudicare l’operato della banca centrale innanzitutto in base a questo parametro, anche perché uno degli obiettivi dichiarati del QE è proprio quello di far riavvicinare l’inflazione all’obiettivo del 2 per cento. Bene, da questo punto di vista i dati parlano chiaro: ad ottobre l’inflazione è tornata negativa (-0,1 per cento, manco a farlo apposta esattamente lo stesso livello registrato a marzo di quest’anno, quando la BCE ha avviato il suo programma di acquisto titoli).

Ma sarebbe un errore attaccarsi allo “zero virgola”. La situazione è ben più grave, infatti: la verità è che è il tasso d’inflazione medio dell’eurozona, senza considerare gli enormi differenziali di inflazione tra paesi, è inferiore all’obiettivo dichiarato del 2 per cento dalla fine del 2012 e inferiore all’1,5 per cento – sotto il quale possiamo parlare de facto di deflazione – dall’inizio del 2013. In altre parole, da quasi tre anni.

Se prendiamo il tasso di crescita del PIL dell’area euro, i risultati sono ancora più impietosi: come possiamo vedere nella seguente immagine, esso inizia nuovamente a contrarsi – ponendo così fine alla modestissima risalita iniziata nel 2014 – proprio qualche mese dopo l’avvio, nel marzo del 2015, del programma di quantitative easing della BCE.

Questi dati sarebbero sufficienti per dichiarare il QE un colossale fallimento, e per chiosare qui con un bel “dimissioni e tutti a casa”. Ma cerchiamo di capire perché il QE “all’europea” si è rivelato un tale fallimento. A monte c’è senz’altro il rifiuto – assurdo e ingiustificabile – di sfruttare quello che è probabilmente il principale beneficio del quantitative easing – l’abbassamento dei tassi d’interesse sui titoli di Stato – per realizzare politiche fiscale espansive, come hanno fatto gli Stati Uniti in seguito alla crisi finanziaria (e come viene ormai invocato anche da esponenti di spicco del mainstream economico).

Draghi e gli altri dell’establishment europeo, infatti, continuano a confidare nella capacità delle politiche monetarie di stimolare l’economia da sé – ossia senza scomodare l’odiato settore pubblico –, attraverso l’aumento dell’accesso al credito (in virtù del miglioramento dello stato patrimoniale delle banche e dell’abbassamento dei tassi di interesse) e la svalutazione del tasso di cambio, al fine di agevolare le esportazioni. Ma i dati – e non solo quelli “macro” sopraelencati – smentiscono categoricamente questa ipotesi.

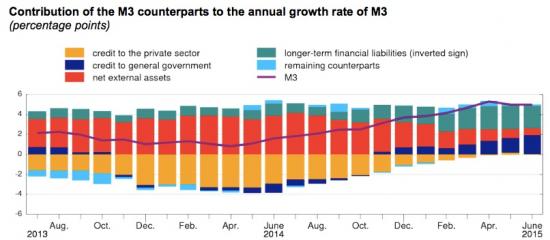

Prendiamo il credito bancario. Anche se in lieve ripresa – e accettando la discutibile premessa secondo cui la ripresa dell’economia dipende necessariamente dalla ripresa del credito – esso continua a viaggiare ben al di sotto dei livelli necessari. Come possiamo vedere nella seguente immagine, tratta da un recente report della BCE, il grosso dell’incremento della massa monetaria (M3) dell’eurozona nell’ultimo anno e mezzo è imputabile soprattutto al credito verso il settore pubblico (tranche blu) – il debito pubblico dell’eurozona, infatti, continua inesorabilmente a crescere, sia in termini assoluti che in relazione al PIL –, non al credito verso il settore il settore privato (tranche arancione).

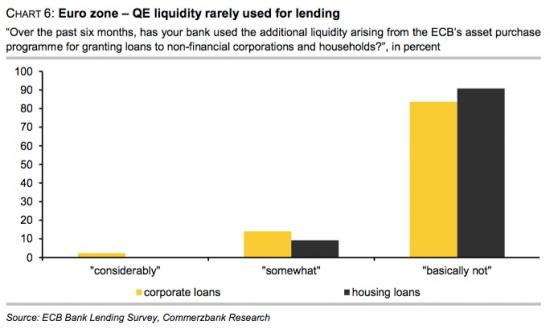

Secondo un recente sondaggio realizzato da Commerzbank, infatti, il quantitative easing non ha contribuito pressoché per nulla ad aumentare il credito all’economia (famiglie e imprese). L’85 per cento delle banche consultate ha dichiarato di non aver incrementato i prestiti in seguito all’avvio del programma di QE, nonostante l’aumento della liquidità, e la quasi totalità di esse ha descritto l’impatto del QE come nullo.

Questo conferma quello che la teoria post-keynesiana va dicendo da tempo: ossia che le banche non sono intermediarie tra i risparmiatori e i mutuatari, cioè non prestano i depositi dei risparmiatori, né tanto meno “moltiplicano” le riserve fornite loro dalla banca centrale. Al contrario, sono i prestiti a creare la moneta, e i principali fattori che le banche prendono in considerazione prima di effettuare un prestito sono i propri potenziali profitti e la capacità di rimborso del mutuatario. Questo è il motivo per cui in un contesto in cui la domanda e la crescita ristagnano – e dunque le prospettive di guadagno offerte dall’economia reale sono misere – da un lato le banche sono riluttanti a investire e a concedere prestiti, a prescindere dalle flebo delle banche centrali, e dall’altro le famiglie e le imprese sono poco inclini a indebitarsi.

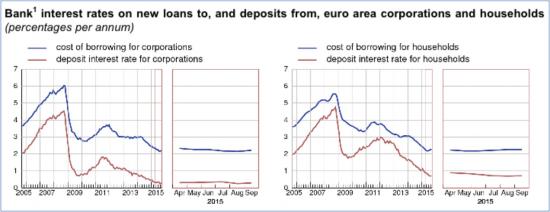

Soprattutto se consideriamo che il tasso d’interesse sui prestiti alle famiglie e alle imprese (rappresentato dalle due linee blu nella seguente immagine, dove il riquadro a sinistra rappresenta il tasso per le imprese e quello a destra il tasso per le famiglie) continua ad essere relativamente alto – poco superiore al 2 per cento, a fronte di tassi d’inflazione vicini allo zero o addirittura negativi in vari paesi dell’eurozona – nonostante il costo del denaro – il tasso d’interesse del denaro prestato alle banche stesse dalla BCE – sia ai minimi storici (0,05 per cento, praticamente zero).

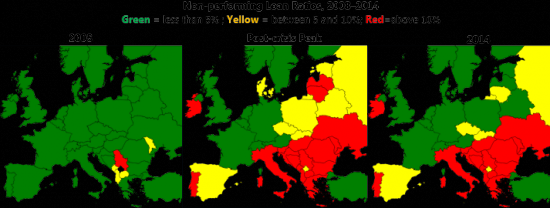

Sintomo e allo stesso tempo concausa del calo dei prestiti, e più in generale della crisi in corso, è la crescita vertiginosa delle sofferenze bancarie, ossia dei crediti bancari la cui riscossione non è certa. Secondo un recente studio pubblicato su VoxEU.org, le banche del continente avevano in pancia, a fine 2014, crediti di difficile riscossione (non-performing loans) pari all’incredibile somma di circa 1,2 trilioni di euro, pari al 9 per cento del PIL dell’UE e più del doppio del livello del 2009. I paesi maggiormente interessati dal fenomeno sono l’Italia, la Grecia, il Portogallo e Cipro.

Trattasi di un dato estremamente preoccupante sia per la stabilità finanziaria dell’Europa che per le prospettive di ripresa del continente poiché, come si legge nello studio, «un alto livello di crediti di difficile riscossione tende a… ridurre la crescita del PIL ed aumentare la disoccupazione». È evidente che questa è una conseguenza diretta delle misure di austerità perseguite negli ultimi anni, che non hanno fatto che acuire la recessione nei paesi della periferia, peggiorando i bilanci delle famiglie e delle imprese (che fanno sempre più fatica a ripagare i debiti contratti con le banche) e di conseguenza i bilanci delle banche stesse. Di fronte a una situazione di questo tipo, le politiche di quantitative easing rappresentano poco più di una toppa (e anzi secondo alcuni studi avrebbero addirittura impattato negativamente sulla redditività delle banche, a causa della riduzione dei tassi d’interesse).

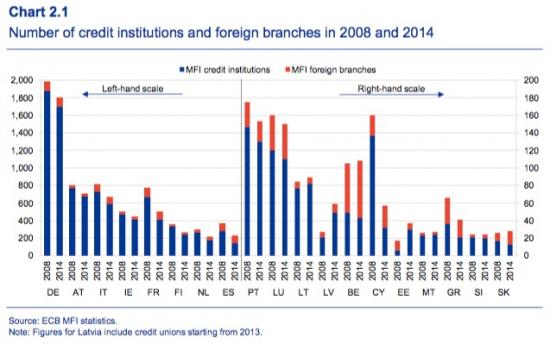

Questo spiega in parte la moria silenziosa delle banche europee a cui abbiamo assistito dal 2008 in poi. Nel recente Report on financial structures della BCE si evince che a fine 2014 vi erano 5.614 istituzioni creditizie nell’eurozona, a fronte dei 6.054 di fine 2013 e di ben 6.774 della fine del 2008. In altre parole, sono più di 1.000 gli istituti che sono scomparsi dall’inizio della crisi.

In conclusione, risulta evidente che ci troviamo in presenza di un sistema finanziario al contempo più concentrato (e dunque più too big to fail) ma anche più fragile, e di conseguenza sempre meno in grado di sostenere l’economia reale. In un contesto di questo tipo, sperare di “invogliare” le banche a prestare di più attraverso il quantitative easing è una pia illusione.

E che dire del secondo canale attraverso cui dovrebbe agire il QE della BCE, la svalutazione del tasso di cambio con l’obiettivo di agevolare le esportazioni? L’eurozona già presenta un surplus delle partite correnti del 3,7 per cento, il più grande del mondo in termini assoluti, e si prevede che rimarrà a tali livelli nel corso dei prossimi anni. Un possibile nuovo round di allentamento monetario da parte della BCE potrebbe farlo aumentare ulteriormente. Questa politica non è sostenibile nel medio-lungo termine per una serie di motivi. Primo, perché si nutre proprio della carenza di domanda interna e dell’alto tasso di disoccupazione causato dalla persistente crisi europea. Secondo, perché necessita che ci siano altri paesi o regioni disposti ad accumulare ampi deficit delle partite correnti. Tradizionalmente sono stati gli USA a interpretare il ruolo di “consumatore di ultima istanza” del mondo, ma non è realistico aspettarsi che essi continuino ad assorbire allo stesso tempo le eccedenze produttive di due giganti come Cina ed Europa (a tal proposito si veda il durissimo j’accuse del Wall Street Journal contro le politiche neomercantiliste dell’eurozona).

Per concludere, l’eurozona non ha bisogno di un’ulteriore dose di quantitative easing. Ha bisogno di un’espansione fiscale che immetta denaro direttamente nell’economia e rilanci la domanda, bypassando un settore finanziario sempre più a pezzi.

Articolo pubblicato da eunews.it

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui