Ultimi articoli nella sezione

La forbice dell'1 per cento

Si parla spesso oggi della crescente divergenza tra i redditi dell'1 per cento e quelli del restante 99 per cento della società. Ma pochi sanno che ancora maggiore è la forbice è la forbice che si è creata tra i redditi dell'1 per cento e quelli dello 0,1 e 0,01 per cento, gli iper ricchi della società

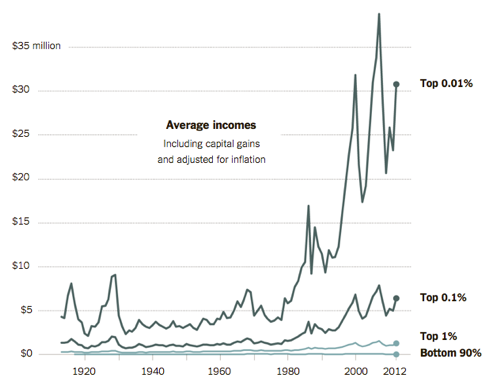

Si parla tanto della crescente divergenza, iniziata negli anni ottanta e oggi arrivata ai massimi storici, tra i redditi del famoso 1% e quelli del restante 99% della società. Ma pochi sanno che ancora maggiore è la forbice che si è venuta a creare tra i redditi dell’1% e quelli dello 0.1 e 0.01% – ovvero di quelli che potremmo chiamare gli “iper-ricchi”. Le disuguaglianze interne all’1% – ovvero tra lo 0.01% al top della piramide e il restante 1% –, sono infatti così estreme da annullare praticamente, in termini relativi, le differenze di reddito tra l’1% e il restante 90% della società (che rimangono comunque enormi e socialmente più rilevanti considerata la fetta di ricchezza “catturata” dall’1%), come mostra il seguente grafico, relativo agli Usa.

I dati raccolti del World Top Incomes Database mostrano che nel 2012 l’1% delle famiglie statunitensi più ricche ha guadagnato “solo” 41 volte di più di quello che hanno guadagnato in media il 90% delle restanti famiglie. Nel caso dello 0.1% la proporzione era di un incredibile 206 a 1. Nel 1990 il moltiplicatore dell’1% e dello 0.01% era rispettivamente di 87 e 21, e nel 1980 di 47 e 14. I ricercatori chiamano questo fenomeno, in cui si osserva lo stesso profilo di concentrazione indipendentemente dalla scala di osservazione, “disuguaglianza frattale”. Ma chi sono questi iper-ricchi? Come era intuibile, due su cinque sono manager e amministratori delegati, e uno su cinque lavora nella finanza. Queste figure professionali, ovviamente, sono sempre state in cima alla scala sociale; quello che è cambiato negli ultimi decenni è quello che si portano a casa a fine mese. Uno studio dell’Economic Policy Institute ha rivelato che le retribuzioni degli amministratori delegati, negli Stati Uniti, sono aumentati del 725% in termini reali tra il 1978 e il 2011 – un margine di cresciuta enormemente superiore alla crescita dei valori di borsa o degli utili societari (per chi fosse tentato di pensare che in fondo “se lo sono guadagnato”). Nello stesso periodo il salario medio è cresciuto solo del 5.7%. Se nel 1965 il rapporto tra la retribuzione del lavoratore medio e quello del top manager era di 18 a 1, nel 2011 era arrivato a 209 a 1. Ma la verità è che il grosso della crescente fetta della ricchezza nazionale che finisce nelle tasche degli iper-ricchi, negli Usa e altrove, non è neanche imputabile ai loro salari da capogiro, ma semplicemente… al fatto che sono ricchi. Nel caso dell’1%, dello 0.1% e dello 0.01% rappresentati nel grafico sopracitato, infatti, i capital gains – ovvero i redditi da capitale, quelli che ricevi per il semplice fatto di avere dei soldi da investire, magari perché ci sei nato – rappresentano rispettivamente il 22, il 33 il 42 del loro reddito medio. Nel caso dei 400 più ricchi d’America, la percentuale arriva addirittura al 50%. In pratica, più uno è ricco è più diventa sempre più ricco per il semplice fatto di essere ricco. A questo poi bisogna aggiungere il crescente peso della finanza nelle economie avanzate, che è raddoppiato in poco più di vent’anni, passando (negli Usa, per esempio) dal 4.9% all’8.3% dell’economia, secondo uno studio dell’università di Princeton. Cosa fare, dunque? Dovremmo armarci tutti di forconi? No. Come spiega l’economista Matthew O’Brien in un articolo uscito qualche giorno fa sull’Atlantic, la soluzione risiede, come sempre, nella politica: “Non è la prima volta nella storia che assistiamo all’ascesa dei rentier. La differenza è che oggi la globalizzazione e la liberalizzazione finanziaria hanno fatto lievitare le ricchezze degli iper-ricchi a livelli che neanche i baroni-ladroni (robber barons) del secolo scorso si sarebbero mai sognati. Ma sappiamo come invertire questo processo. Quello che serve, molto semplicemente, è una migliore regolamentazione dei mercati e una maggiore tassazione dei redditi alti”. Questa è la stessa conclusione a cui giunge Thomas Piketty, probabilmente il più famoso studioso delle disuguaglianze vivente, nel suo libro di recente uscita, Capital in the Twenty-First Century. Dice Piketty: “L’attuale tendenza nella distribuzione del reddito non è compatibile con la democrazia. A questi ritmi la classe media nei paesi avanzati è destinata scomparire nel giro di qualche decennio. Ma non c’è motivo per cui le disuguaglianze debbano necessariamente continuare a crescere. Esistono vari futuri possibili. Non c’è nulla di “naturale” nella distribuzione del reddito o nella storia dell’economia”. Il futuro, insomma, è nelle nostre mani. Qui sotto trovate un breve video in cui Piketty spiega i punti salienti del suo libro: www.youtube.com/watch?v=7TLtXfZth5w

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui