Europa, ultimo appello

La crisi greca diventa ingestibile, né può servire la "ricetta Mirafiori" delle istituzioni internazionali. L'uscita di scena di DSK cambia poco: è vero che l'ex direttore dell'Fmi ha aperto sui controlli ai movimenti di capitale, ma le ricette macro non sono cambiate

Il peggiorare della crisi greca sembra porre una seria minaccia non solo per la penisola ellenica ma per l’Europa tutta. Sono sempre più gli economisti e i commentatori che discutono apertamente la possibilità che Atene ristrutturi il debito o addirittura abbandoni l’Unione monetaria.

La situazione economica greca sembra ormai deteriorata. Il piano di rilancio varato lo scorso anno da Unione europea e Fmi non ha avuto gli effetti sperati e i mercati richiedono un premium sempre più consistente per acquistare titoli di stato, con interessi che sono ormai al 16%, il che rende ancora più catastrofica la dinamica debito/Pil con un rapporto che sfiora il 160%.

Non ci sono dubbi che l’economia greca soffra di carenze strutturali che la crisi finanziaria internazionale ha fatto emergere ma la linea adottata da Bruxelles e Washington è stata completamente deficitaria, in linea con l’approccio che il Fondo ha utilizzato per fronteggiare le innumerevoli crisi degli anni ‘90. Su molta stampa cosiddetta progressista, soprattutto negli ultimi giorni, si è spiegato che invece, sotto la presidenza appena terminata di Strauss Kahn, il Fondo monetario abbia recepito gli errori del passato e il sistema di prestiti e salvataggi sponsorizzati dall’Fmi sia drasticamente differente da quello del passato. In particolare si sottolinea come il “socialista” Dominique Strauss Kahn abbia puntato sul controllo ai movimenti di capitale per diminuire l’impatto degli attacchi speculativi. Questo è sostanzialmente vero, anche se una riflessione sull’archittetura finanziaria globale, incluso il ruolo della liberalizzazione dei movimenti di capitali, si era già aperta una decina di anni fa sotto la presidenza di Horst Kohler e anche economisti radicalmente neo-liberali come Anne Kreuger avevano suggerito di rivedere alcuni dei paradigmi della globalizzazione come era stata concepita negli anni ‘90.

Certo il tentativo di ridurre l’eccessiva mobilità del capitale speculativo è un passo nella giusta direzione, ma il problema nell’approccio di Fmi e Ue risiede nel tipo di politiche economiche proposte per far uscire la Grecia dalla crisi che non è sostanzialmente cambiato sotto la presidenza di Strauss Kahn. Politiche economiche restrittive, tutt’altro che socialiste, l’opposto di quello che Usa e Regno Unito hanno fatto nel 2007-2010 e che ripropongono il solito paradigma monetarista: rimettere a posto i conti il prima possibile per rassicurare i mercati. E dunque tagli consistenti alla spesa, licenzimenti di massa, riduzione dei salari, sperando di convincere in tale maniera gli imprenditori privati a investire di più, risollevando l’economia. Si tratta in realtà di semplice wishful thinking, non esiste nessun collegamento diretto tra riduzione del ruolo del settore pubblico e stimoli al settore privato, come dimostra la assai incerta ripresa economica dell’economia inglese sotto il governo conservatore del duo Cameron-Osborne.

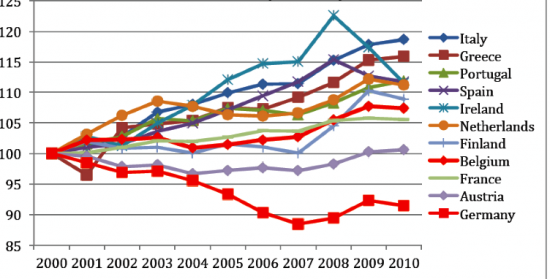

La situazione all’intero dell'euro-zona è però ancora più complessa a causa della struttura istituzionale europea. L’adesione all’euro impedisce qualsiasi flessibilità nelle risposte da dare alla crisi. La Grecia, ma anche il Portogallo, la Spagna e l’Italia soffrono di seri problemi di competitività ed è intevenendo su questo problema che si può tentare di rilanciare l’economia. Dal momento dell’entrata in vigore della moneta unica sono state proprio le economie dei "PIGS" e dell’Italia a perdere competitività, con un costo del lavoro unitario salito in media tra il 12 e il 22% nell’ultimo decennio, a fronte di una riduzione dello stesso in Germania.

Costo del Lavoro Unitario (2000=100)

De Grauwe, The Governance of a Fragile Eurozone (2011)

Il problema è che in un sistema di cambi fissi, come effettivamente è l’euro, queste economie non possono giocare la carta più semplice, quella della svalutazione, mentre, ad esempio, la Gran Bretagna, che ancora mantiene una sua valuta e una politica monetaria indipendente ha lasciato che la sterlina si svalutasse di circa il 25% contro l’euro dall’inizio della crisi, rilanciando in questa maniera la competitività dell’industria inglese. Di conseguenza Grecia e Portogallo (e Spagna, in parte) sono condannate a “rilanciare” le proprie economie mediante l’auto-induzione di politiche recessive che, aumentando la disoccupazione, riducano il livello dei salari, la soluzione classica del Gold Standard di due secoli orsono.

Quello che però Ue, Fmi (e governo tedesco) non sembrano tenere in conto è che il XXI secolo non è il XIX e che in Grecia, Portogallo e Spagna gli elettori godono ancora, per fortuna del diritto di voto. E in democrazia non è possibile richiedere ai cittadini di firmare per il loro licenziamento o per la riduzione dei loro salari, come invece ha appena fatto il governo di Lisbona, siglando un accordo con l’Fmi che prevede altri 2 anni di recessione. Si tratta di un piano politicamente insostenibile ma anche economicamente suicida, cui infatti i mercati internazionali non sembrano prestare fede, scommettendo in maniera sempre più evidente su un default greco. Default greco che avrebbe conseguenze disastrose su tutta l’Europa, scatenando il panico tra gli investitori privati e trasmettendo il contagio ai paesi detentori di buona parte dei titoli greci – in primis la Germania – e alle altre economie con i problemi macroeconomici più evidenti, a cominciare naturalmente dai PIGS che rischierebbero di fare la stessa fine di Atene.

In realtà anche il pacchetto di aiuti europei ha poco senso economico, con i paesi in difficoltà costretti a indebitarsi con la Ue pagando un tasso di interesse praticamente doppio di quello che pagano i titoli pubblici tedeschi. Il punto naturalmente è che l’Europa non si comporta da economia unica ma da insieme di paesi, altrimenti non si capirebbe l’imposizione di tassi di interesse punitivi ai suoi membri, cosa che per altro segnala ai mercati la poca fiducia che Bruxelles e Berlino ripongono in Atene.

Il problema greco va però oltre le contigenze del momento e segnala in maniera chiara i problemi stutturali dell’archittetura europea, che esistevano già dall’inizio dell’avventura della moneta unica ed erano stati ampiamente preannunciati da diversi economisti ma che sono venuti alla luce in tutta la loro interezza solo con l’inizio della crisi. Le economie europee sono troppo diverse tra loro e nonostante una forte interdipendenza commerciale non possono permettersi una politica monetaria unica, a maggior ragione quando l’egoismo di breve respiro ha il sopravvento su una visione più lungimirante. Prova ne sia che all’Euro Tower di Francoforte si continua a discutere dei problemi dell’inflazione nell’area euro mentre le economie periferiche sono in recessione e avrebbero bisogno di consistenti stimoli monetari – nuovamente il paragone con la Gran Bretagna è istruttivo, i quantitative easing hanno portato l’inflazione al 4.5% ad aprile ma hanno anche evitato i problemi di liquidità che invece Grecia e Portogallo si trovano ad affrontare. Soluzioni semplici non se ne vedono. Un’entità politica che sia qualcosa di più di una Unione monetaria in questo momento starebbe trasferendo in maniera massiccia risorse da una parte all’altra del paese (in questo caso dalla Germania alla Grecia) per poter fronteggiare il periodo di crisi, ma questo è categoricamente escluso dal governo tedesco e dalle istituzioni europee che anzi, come abbiamo visto, fanno pagare alla Grecia più del dovuto per i prestiti. In termini di economia politica classica, sembra che il capitalismo europeo si stia avviando verso un equilibrio semi-autoritario, in cui cittadini sono costretti a subire tagli di salari e diritti senza poter decidere in maniera democratica del proprio futuro. In tale contesto, Mirafiori e Atene non sembrano poi realtà così distanti: in entrambi i casi ai lavoratori è semplicemente imposto di obbedire a piani decisi da altri e che peggioreranno le loro condizioni di vita.

Tale imposizione rischia però di essere controproducente anche per chi la propone. I sacrifici senza fine non possono che creare una situazione sociale incandescente che il governo greco potrebbe non essere in grado di tollerare. La ristutturazione del debito, lo abbiamo visto, potrebbe essere un primo passo, a cui però si potrebbe accompagnare un’uscita di Atene dall’Euro-zona. D’altronde la Grecia si trova in una situazione molto simile a quella dell’Argentina nel 2001, quando il peso ancorato al dollaro aveva di fatto cancellato la libertà di manovra della politica monetaria di Buenos Aires. Nel momento dell’esplosione della crisi il governo argentino rinunciò al dollar-peg e ristrutturò il debito. La maggior parte degli economisti di estrazione neo-liberale predisse disastri, ma l’economia argentina beneficiò della scelta dell’allora presidente Duhalde, crescendo di oltre il 63% nei sei anni successivi. In tre anni il Pil argentino raggiunse i livelli pre-crisi mentre nel caso della Grecia le previsioni più ottimiste, già smentite dai fatti, parlano di otto anni. Certo, l’uscita dall’euro sarebbe un danno di immagine fortissimo con conseguenze sociali molto pesanti nel breve periodo, incluso un probabile bank-run e la possibile chiusura temporanea del sistema bancario, come sostiene Paul Krugman. Ma i benefici di medio periodo potrebbero essere tali da costringere il governo di Atene ad adottare una soluzione così drastica, soprattutto di fronte all’esplodere della crisi sociale.

Il rischio naturalmente, anche in questo caso, sarebbe un effetto domino, con le altre economie periferiche dell’area euro costrette a intraprendere un simile percorso – al contagio finanziario si accompagnerebbe una rinnovata competitività greca che metterebbe sotto pressione le economie più piccole e deboli. Insomma, uno scenario catastrofico, con conseguenze che nessuno può prevedere con certezza anche sulle economie europee più solide. Siamo forse di fronte all’ultima possibilità per la Ue di salvare la Grecia e se stessa ma al momento non sembra che i governi europei comprendano a pieno cosa c’è veramente in ballo dietro gli scioperi di Atene. Invece di discutere sui possibili effetti che l’uscita di scena di Strauss Kahn potrebbe avere sulla crisi greca – nessuno, a mio parere – si dovrebbe riflettere su come rifondare l’economia europea su basi più solide, e possibilmente anche più giuste.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: old.sbilanciamoci.info.

Vuoi contribuire a sbilanciamoci.info? Clicca qui